听说主板有肉吃?手握9款首仿药,这家低pe药企来了-k8凯发天生赢家

近年来,在国家医保谈判、集中采购、两票制等政策的推进下,一方面,老百姓终于用上价格更实惠的救命药;另一方面,药企的利润被大幅压缩,倒逼着仿制药企业纷纷往创新方向发力。

但创新药行业也不好混。

就连坐拥万人以上销售团队的医药“一哥”恒瑞,也只能在年报中无奈写下:“公司发展遭遇较大业绩压力和转型挑战。”

可以看到,自2020年7月份以来,化学制药行业指数近乎腰斩,至今也毫无起色。

来源:choice

在此背景下,a股又将迎来一家仿制药企业。

福元医药在错失科创板之后,如今成功敲响沪主板的大门,究竟其成色几何?

先来看看这家公司的基本情况。

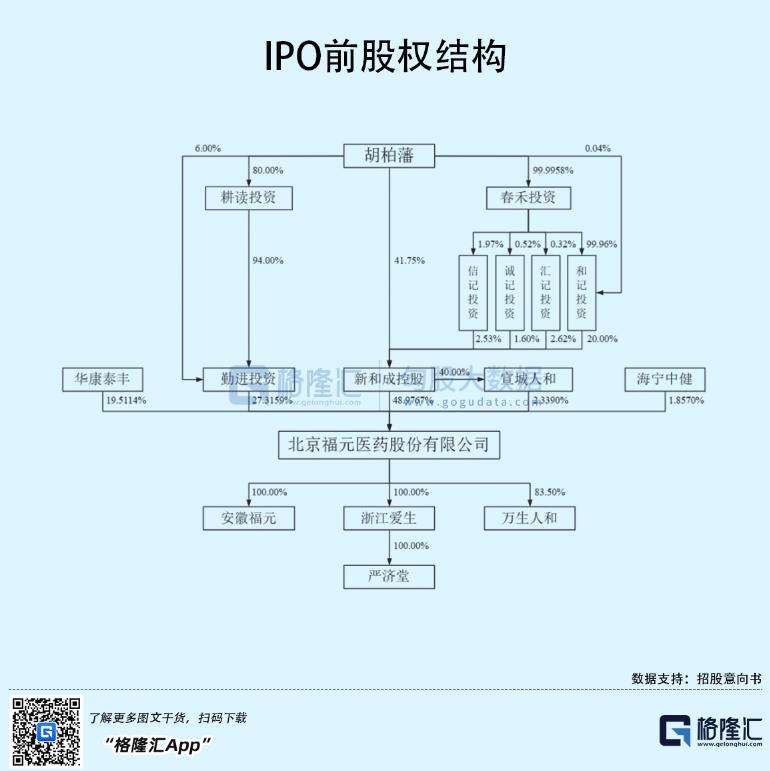

福元医药前身是1999年成立的万生药业,自2019年整体变更设立股份有限公司。截至ipo前,公司的控股股东为新和成控股,其直接持有48.9767%股份。

其中,福元医药是新和成控股旗下的第二家上市公司,第一家为国内最大的维生素a和维生素e生产商新和成(002001.sz),目前市值已达到700亿左右,今年二季度以来,基金经理谢治宇还参与过新和成的调研。

说回福元医药,公司主要致力于首仿和快仿重大、多发性疾病的临床急需品种,同时推进创新药研发工作。

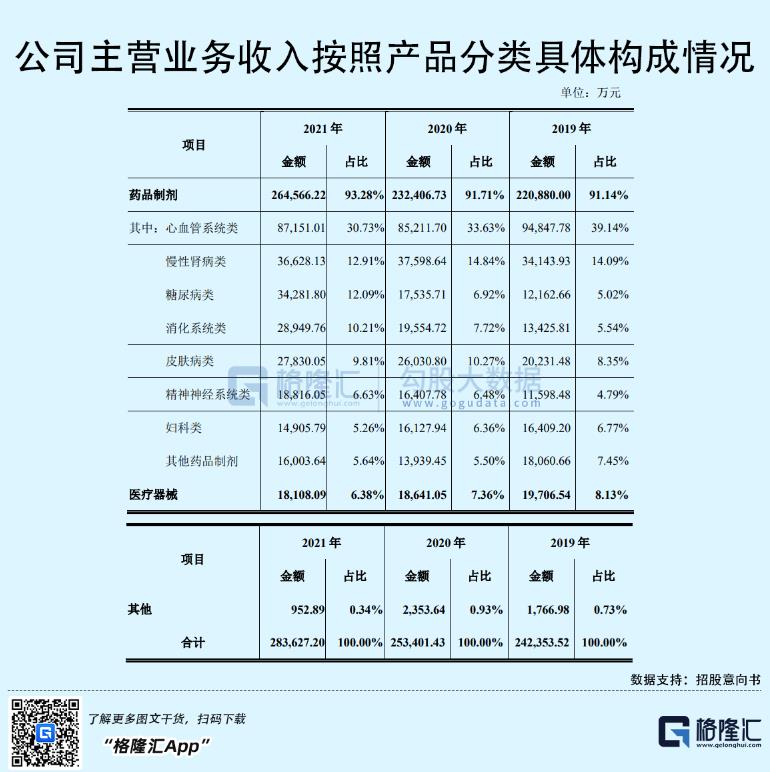

公司的产品主要包括药品制剂和医疗器械,其中9成以上的收入均来自于药品制剂,目前公司已实现 9 个品种仿制药的首仿工作,共有 23 个仿制药品种,同时拥有152个药品制剂境内药品注册批件。药品涵盖心血管系统类、慢性肾病类、皮肤病类、消化系统类、糖尿病类、精神神经系统类、妇科类等多个产品细分领域。

整体业绩方面,2019年-2021年,公司分别实现营收由24.25亿元增至28.38亿元,相对应的归母净利润由2.19亿元增至3.18亿元,业绩保持一定增长的态势;预计2022年上半年营收和归母净利润实现进一步增长,分别为15亿元-17亿元、1.9亿元-2.3亿元。

期间内,公司经营活动产生的现金流量净额分别为3.01亿元、3.87亿元和5.28亿元,呈现持续增长的趋势,均高于当期净利润水平,可见公司经营情况较好,业务能够产生真金白银的现金流入,具有一定的“造血能力”。

具体来看,心血管系统类是公司的第一大业务,但其收入规模及占比均呈现下滑的趋势,这其中与相关药品的集采不无关系。

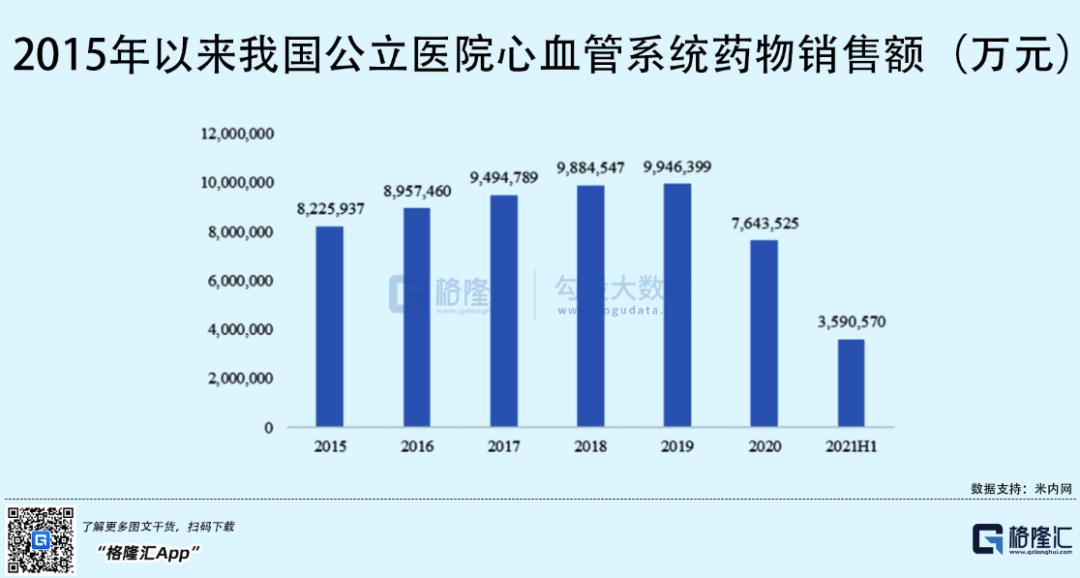

心血管系统类的产品主要用于治疗高血压、冠心病等,数据显示,2015年-2019年我国公立医院心血管系统类药物总体市场销售额整体呈增长趋势,但在2020年多款药物进入集采范围,使得其销售价格大幅降低,因此导致市场规模大幅下降,由994.64亿元降至764.35亿元。

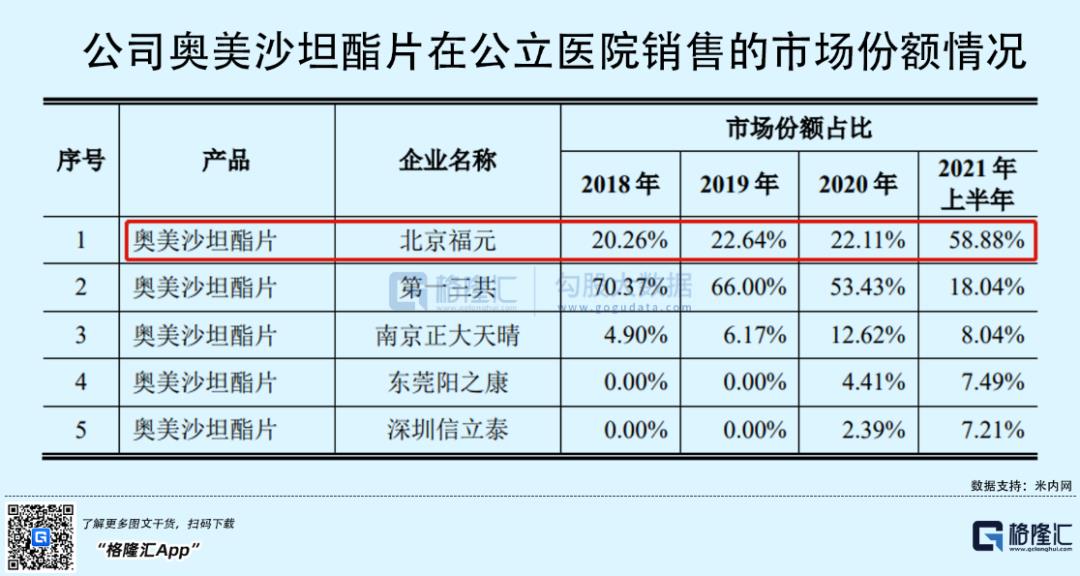

在心血管领域,福元医药主要产品包括用于治疗高血压的氯沙坦钾氢氯噻嗪片、奥美沙坦酯片、替米沙坦片和用于治疗心绞痛的盐酸曲美他嗪片,以及用于治疗高胆固醇血症、冠心病的阿托伐他汀钙片,2021年上半年,这些产品各自在公立医院销售的市场份额分别为25.94%、58.88%、19.92%、2.3%和0%(该产品主要发展零售市场)。

其中,奥美沙坦酯片、盐酸曲美他嗪片和替米沙坦片分别于2020年4月、2020年11月、2021年5月纳入集采之中。以奥美沙坦酯片为例,虽然其销量在2021年呈翻倍增长,市场份额由2020年的22.11%提升至2021年上半年的58.88%,但其销售单价却由2019年的3.16元/片下降至2021年的1.32元/片,毛利率更是从95.27%降至88.65%。

除此之外,还有用于治疗抑郁症的盐酸帕罗西汀片、盐酸文拉法辛缓释胶囊、用于治疗鼻炎的孟鲁司特钠咀嚼片和用于治疗糖尿病的格列齐特缓释片、瑞格列奈片等5款产品纳入集采范围。

集采之下,虽然销量增加一定程度上可以弥补一些收入上的损失,但整体来看公司的盈利能力正在下滑,公司主营毛利率由75.58%下滑至69.65%,且低于同行业可比公司平均水平。未来不排除公司还有其他产品进入集采范围,或将进一步影响公司的盈利能力。

昨日,第七批国家组织药品集中采购工作正式启动,又将纳入61个品种。随着药品集采范围越来越大,仿制药企面临重重压力,往创新转型或是唯一的出路。

福元医药在创新药方面也有所布局,目前公司的创新药在研项目共5个,主要致力于抗肿瘤、脂肪性肝炎、糖尿病等适应症。

但从公司的研发投入上来看,福元医药近三年的研发投入累计4.9亿元,占营收比例仅约6%,要知道恒瑞的研发费用率将近20%,龙头公司尚且如此,一定程度上反映出福元医药在研发投入方面还有进步空间。

反观公司的销售费用却占据近一半的营业收入,近三年累计产生高达38亿元的销售费用,比研发费用高出7倍有余。虽然行业内企业普遍采取高额的推广费用支出,以保证产品的销量,但若公司的研发水平一直跟不上,可以预见的是,公司在未来一段时间内仍不足以与行业巨头相竞争。

本次上市募资16.36亿元,其中9.31亿元用于投资高精尖药品产业化建设项目(一期)、6.06亿元用于投资创新药及仿制药研发项目、1.99亿元用于补充流动资金。

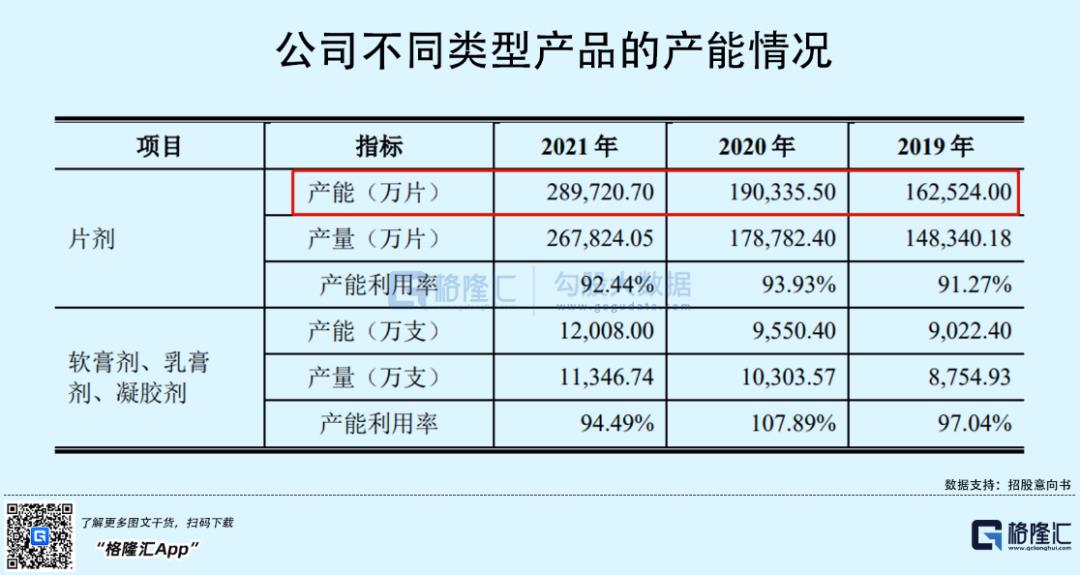

值得一提的是,目前公司在每年产能均有增加的情况下,2021年片剂产能为289720万片,其产能并没有利用完全。若高精尖药品产业化建设项目(一期)建成后,公司将达到约590000 万片/粒药品制剂的年生产能力,这意味着公司扩产幅度将达到约100%,如此一来,公司未来或将面临新增产能难以消化的风险。

现阶段医药行业同质化竞争日益激烈,低端无研发能力、生产大众药的企业将面临多重压力,在大家都往创新药发力的情况下,更考验企业的研发能力。只不过福元医药目前也难逃行业“轻研发而重销售”的通病,况且公司在产能并没有饱和的情况下,继续大幅扩产,后续可能要面临产能过剩的风险。好在公司目前的业绩有所保障,现金流较为充沛,暂时没有较大的财务风险。

本次上市,福元医药发行价为14.62元/股,对应市盈率22.98倍,发行市值约70.18亿元,处于合理水平,市盈率低于所处行业平均静态市盈率(24.79倍)以及可比公司2021年静态市盈率均值(35.80倍)。虽然目前医药行业整体暂时还没有复苏的迹象,不过鉴于近期主板新股破发的概率较小,公司在细分领域具有一定的市场地位,且估值不高,上市之后或有所表现。

本文来自微信公众号 “格隆汇新股”(id:ipopress),作者:周周,36氪经授权发布。