中国人喝出来的3000亿市场,困在ipo前夜-k8凯发天生赢家

当在产品配方设计上江郎才尽时,品牌们似乎习惯借助于“茶艺”——

比如近年被广泛运用于奶茶中的“鸭屎香”, 系广东凤凰单丛茶中的一种;冰淇淋、蛋糕的常见口味“抹茶”,是绿茶的加工与饮用方式;茶多酚早已被添加进了牙膏,龙井茶香成了口气清新剂;至于奶茶,更是以茶为基础,撑起了数千亿的市场规模。

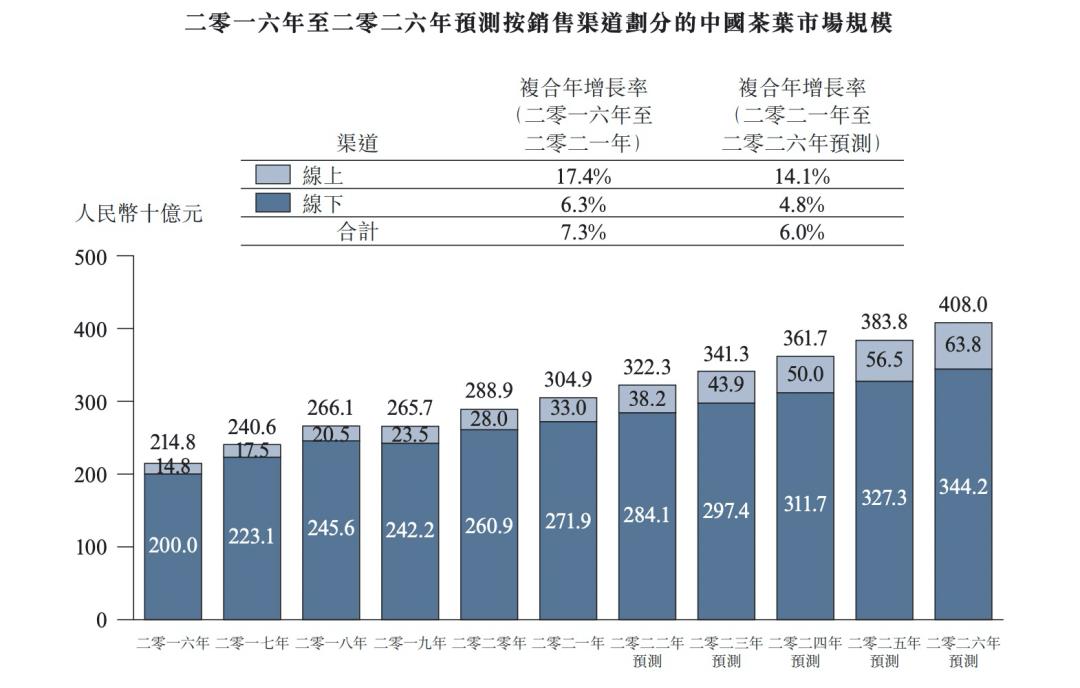

但在这些“混搭”中,茶又恰如其外形一般,往往屈尊为陪衬的“绿叶”,充当口味、功效的佐剂。甚至在消费市场,本土茶叶对比舶来品咖啡,竟也稍逊一筹:据弗若斯特沙利文数据,中国茶叶市场规模从2016年的2148亿元,上升到2021年的3049亿元。而同期,咖啡市场规模接近4000亿。

同规模的奶茶行业中,早有“奈雪的茶”挂牌港交所;让年轻人微醺的海伦司,顶着“小酒馆第一股”成功上市。然而时至今日,历史悠久的“东方树叶”,还未生长出一家a股上市公司。

2022年5月30日,主打普洱茶的“澜沧古茶”,向香港联交所递交ipo招股书。此前,乌龙茶龙头“八马茶业”更新了其招股书。但事实上,这二位早在两年前,即已先后冲击a股主板上市,只是双双折戟。

随之,一家转战港交所,一家寄希望于创业板。

究竟谁能成为“茶叶第一股”,我们不得而知。但品牌们的招股书,拨开了一贯被认为“水很深”的茶叶行业的一些迷雾:1、茶业行业为何低集中度、难标准化;2、规模茶企的商业模式如何;3、电商、直播能否为其“破局”。

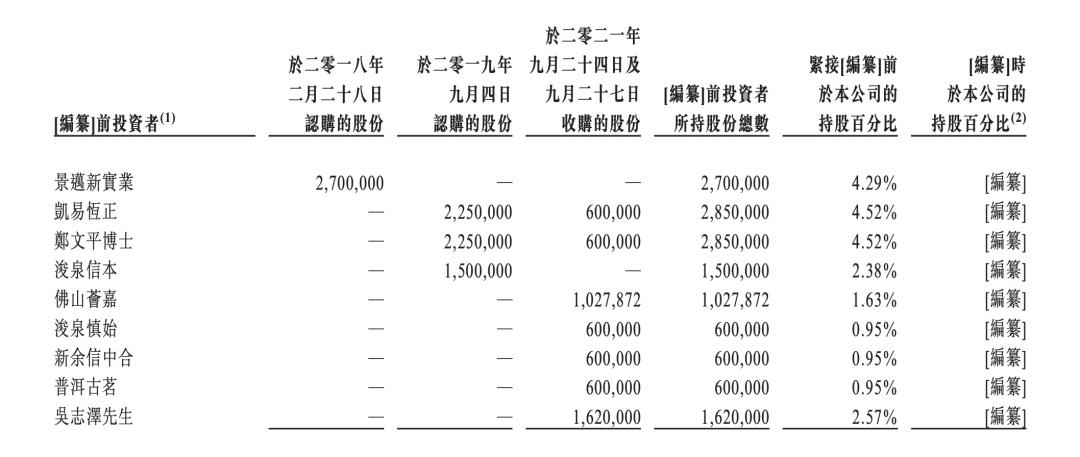

据天眼查数据,近2年里传统茶企相关的融资仅有14笔,拿到融资的以小罐茶、茶里chali、茶小空等新品牌为主。其中澜沧古茶在正式ipo前,招股书显示仅2018年景迈新实业、福思投资了1580万元与950万元;2019年青城凯易、浚泉信投资了2990万、2000万。直至冲击港股前的2021年9月,才有一众资本增资入股。

澜沧古茶投资者结构

相较于以喜茶、奈雪为代表的受资本追捧的新式茶饮,及海伦斯等小酒馆业态,传统茶企似乎备受“冷落”。

“资本不爱喝茶”已成论调。天图投资管理合伙人冯卫东曾在“投中网”的采访中表示:“对于茶饮行业,此前大家还都在讲小产地与小产区的故事,碎片化严重,很难成大器,只有走到标准化的路径上,再加上与服务相结合的体验,才能讲述大故事。”

1.低集中度

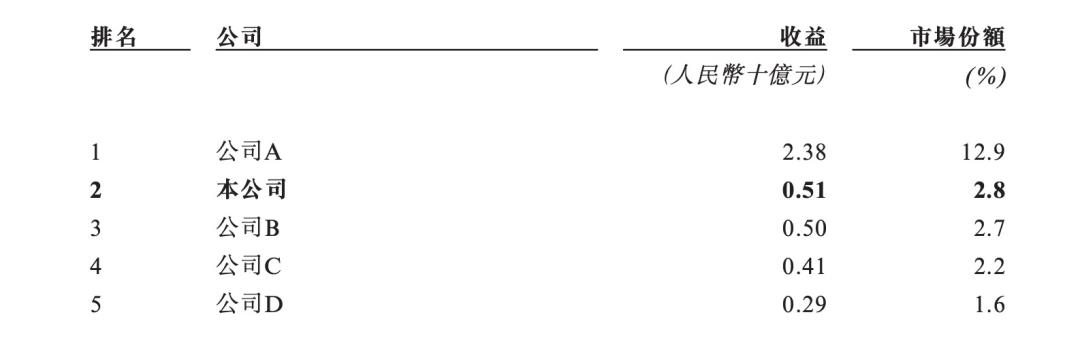

据《2021年中国茶叶产销形势报告》数据,2021年中国茶叶国内销售总额为3120亿元。澜沧古茶招股书显示,2021年普洱茶市场中第一名收入约为23.8亿元,测得其茶叶产品市场占有率约为0.76%,从公开数据判断,这一品牌大概率是大益集团。

澜沧古茶招股书显示的普洱茶市场前五公司规模

港股茶企“天福”2021年财报数据显示,其茶叶销售收入接近14亿元,2021年八马茶业茶叶产品收入接近15亿元。测算可得二者市占率约为0.45%、0.48%;茶叶产品年销售规模约5.1亿元的澜沧古茶,市占率约为0.17%。行业前四名玩家,合计市占率不足2%。

作为对比,此前“奈雪的茶”港股招股书显示,2020年我国现制茶行业前三品牌市场份额合计29.5%;前七品牌市场份额合计为50.4%。

八马茶业对行业的低集中度,有如下阐释:

由于茶叶入市门槛低,导致我国茶行业企业规模偏小,私营企业和手工作坊居多,标准化程度低,龙头企业较少,市场集中度低。众多小微茶企导致行业平均产值低,市场竞争激烈,难以产生规模效益,并且在产品开发能力受限的情况下,质量不稳定、透明度较差、品种单一的产品,难以给消费者带来满意的体验。

2、难标准化

咖啡、茶叶作为农作物,其品质与产量都受土壤、气候等不可控的自然条件影响。有咖啡爱好者向「电商在线」表示,目前咖啡品牌普遍采用“拼豆”的方式,通过提升原材料结构的多样性,以稳定产品的品质与供应量。

但对茶叶来说,“拼配”仍无法成为常规手段,除非做成茶包。比如“立顿”就是通过“茶包”,实现标准化的口味,喜茶、奈雪在售的茶包,能在现有现制茶饮外,增加商品供给,提升自身毛利。但对最为“讲究”喝茶的中国消费者来说,泡茶过程的仪式感,茶叶在杯中的云卷云舒,都是不可或缺的叙事。

主打茶包的立顿年销售额如今也节节败退,坊间曾哀叹“万家茶企不如一家立顿”,这只是夸张的表述,事实上立顿的销售额,不及中国的头部茶企们。

“喝茶讲究的是纯正和地道,一堆茶叶混在一起,即便会基于整体统一的口味进行调配,真正喝茶的人也是不会碰的。”

这间接地也说明了,拼配的茶包,不是茶叶市场的最优解。澜沧古茶、八马茶叶、天福茗茶等都有茶包产品,但这主要用于教育新用户,以及迎合“下沉市场”需求,其销量远不如常规茶叶产品。

各品牌“茶包”产品销量偏低

难以标准化的产品,和难以做高的行业集中度,彼此关联,横亘在茶企面前。也让资本对茶叶市场,望而却步。

目前国内规模茶企主要包括普洱茶市场份额第一的“大益集团”、份额第二的“澜沧古茶”、乌龙茶份额第一的“八马茶业”,以及品类更广泛的天福茗茶等。通过澜沧古茶、八马茶业的招股书信息,「电商在线」观察到,目前规模茶企经营主要通过直营、加盟模式,走线上线下全渠道:

“从业务模式来看,在采购端,公司面向众多成品茶、茶具及茶食品供应商及加盟商输出八马产品及服务标准,积极整合上游茶厂资源。公司大部分产品均以定制采购的方式向合格供应商购买。在销售端,公司所销售产品均冠以“八马”品牌、其他子品牌或者联合品牌的形式对外销售。公司通过“直营 加盟”、“线上 线下”的全渠道销售体系统一对外销售产品。”

品牌输出的产品有茶叶,也有茶具、线下茶馆,但后二者对营收的贡献还很小。以澜沧古茶为例,其茶馆、茶具收入占总营收比重不足3%。

澜沧古茶线下茶馆:图片源自澜沧古茶招股书

茶企的加盟经销商散布全国各地,数据显示,截止2021年年末:澜沧古茶在全国共有531家经销加盟店,八马茶业有2203家加盟店,且呈地域集中性,凸显中国茶饮消费习惯的地域差异。比如八马茶业在福建省加盟店数量达229家,澜沧古茶在“两广”拥有176家加盟店,云南52家。

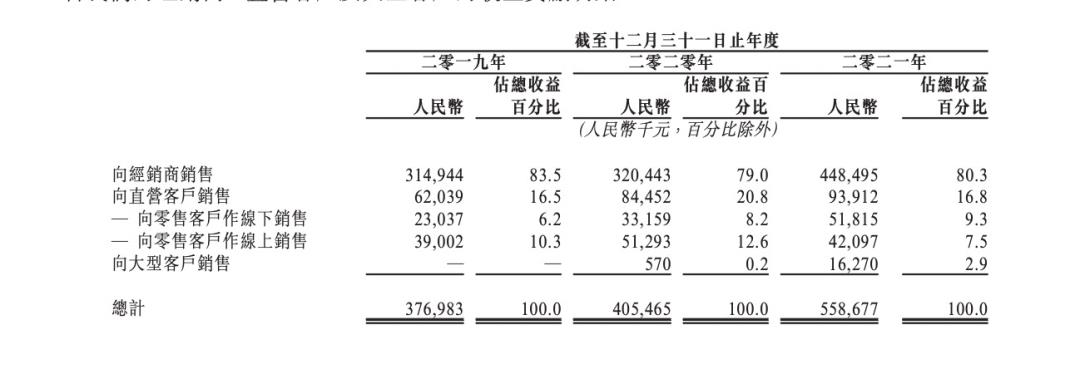

招股书对业务模式的表述,可简单归纳为:向上游茶厂、茶叶合作社采购产品,进行定制、加工后销售给下游经销商,从中赚取差价。这也是头部茶企的主要收入来源。八马茶业2021年有约8.9亿元收入来源于加盟商,占总收入比重为51.5%;澜沧古茶同期加盟商收入约3.1亿元,占总收入比重为83.5%。

澜沧古茶营收按渠道划分:图表源自澜沧古茶招股书

自2020年以来,受疫情反复、社会零售中电商渗透率的进一步提升等环境变化,加强线上经营已成为消费品牌的共识。

茶企们的直营渠道主要包括线上下直营店铺:澜沧古茶有线下直营门店26家,线上12家直营网店,销售额0.42亿元,占总营收比重为7.5%;八马茶业共计410家直营门店,销售金额8.34亿元,占总营收比重48.21%,其中有20.98%的份额,由电商渠道贡献,金额3.63亿元,且电商渠道增速远高于大盘。

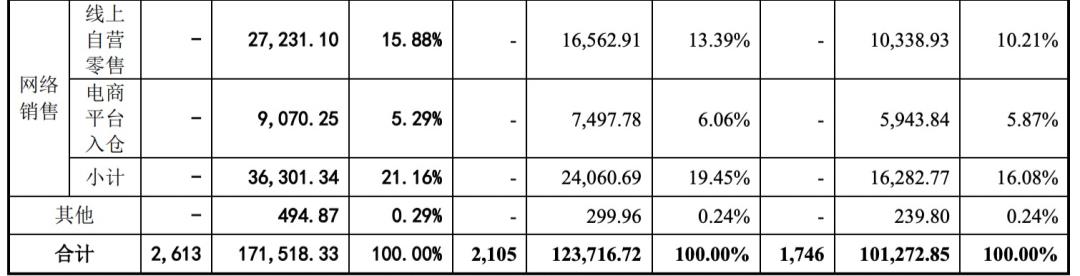

茶企电商渠道主要有天猫、京东、唯品会等。八马茶业招股书解释其电商分为线上自营、平台入仓两种,前者主要为天猫旗舰店,后者则是京东自营采购。2021年二者销售额规模分别为2.72亿元、0.9亿元。可见自营的天猫旗舰店,是茶企的核心电商平台。

八马招股书显示网络销售各渠道比重

通过对各品牌在电商平台实际销售产品的观察,我们发现不论澜沧古茶、八马茶业、天福茗茶,其线上产品相较于线下,往往走平价、年轻化路线。

以澜沧古茶天猫店举例,高端线的“乌金”,定价在9880元/千克,“0085茶饼”4706元/千克,二者在线上销量寥寥,而销量高的多是几十元的平价罐装、袋装茶。

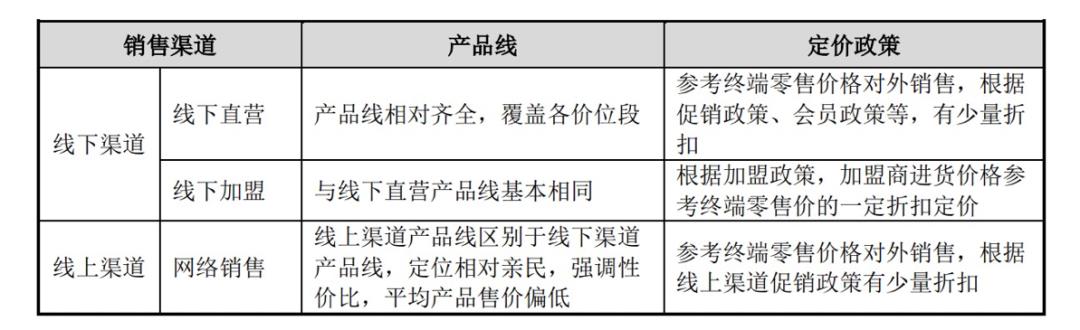

对此,八马茶业招股书解释:

“网络销售模式下,公司无需承担房屋租金、场地费用等相关销售费用。为抢占线上市场、精准覆盖线上客户群体,公司开发了网络销售渠道产品线,其产品定位、定价区间较线下渠道更为亲民,但毛利率相对线下直营渠道更低。”

八马茶业对不同渠道产异化运营的阐释

目前来看,进一步电商化,以及加强电商直播,被品牌们视作可尝试的“破局”路径:

对于茶行业而言,可充分运用互联网大数据更好地研究消费者的需求和变化,并利用新型线上营销手段精准营销,以此调整企业的发展战略、产品方向和创新内容。同时,新零售模式下,茶企可增强全链条数字化建设,将消费需求更快地传导至生产端,降低成本,提升效率。

以上是八马茶业在招股书中对电商价值的阐述,而澜沧古茶的招股书则说明了更具体的做法:

除扩大我们的自营网店的版图外,还将为我们的经销商提供专业支援和指导,使他们能够善用体验性电子商务,在直播及短视频上开设自己的网店。我们计划在2022年年底前,促成线下门店在主要直播及短视频平台开设超过100间网店。

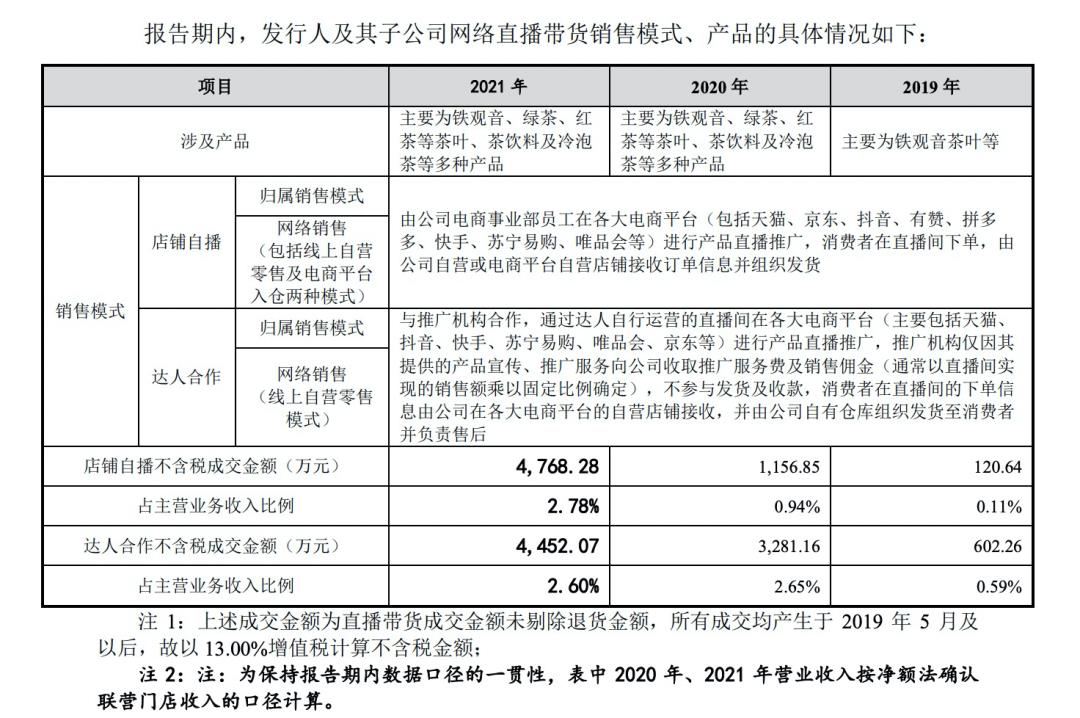

事实上,八马茶业在2021年,通过店铺自播、达人带货两种模式促成的销售额,占总营收比重已达5.38%。

八马茶业对在天猫、京东等平台的直播业务的情况介绍

“茶企的竞争力很大程度上取决于供应链,也就是茶叶品种、产地。往往地方企业,能拿到地方的供应链资源,而这也决定了茶企真正的核心竞争力,仍基于单一品种和市场。”有业内人士对记者表示。

对茶企而言,品牌即品类:澜沧古茶、大益集团与普洱捆绑;八马茶业50%以上销售额来自于乌龙茶。本土供应链、经销体系一方面让品牌得以进入当地。但另一方面,线下拓店效率较低,且经由线下经销体系教育下的本土市场,口味容易受限。比如浙江人喝绿茶,福建人喝乌龙。

2016-2026年(预测)按销售渠道划分的中国茶叶市场规模

随着茶叶市场线上渗透率的走高,以及配套物流基建的完善,有望打破茶叶消费的地域差异性,扩大单一品种茶的市场规模,推动各地的消费者尝试和接受更加多元化的茶叶品种。

而这不论是对于行业的集中度,还是产品标准化、差异化的打造,都有间接的裨益。

冲击资本市场屡败屡战,但以持续盈利能力作为首要标准的一级、二级市场,对茶企的“冷眼”或许并非是有所偏见。毕竟列举行业头部玩家们,如八马茶业17.4亿元的营收,仅能赚取1.6亿元净利润;天福集团19.24亿元营收规模,净利润稍高,为3.59亿元。

净利润率普遍不高,且营收结构趋于单一。茶食品、茶具、茶馆等衍生行业,尚未能带来稳定的收入。规模茶企的财务现状,算不上理想。

其次,以八马茶业天猫旗舰店举例,其统计的2021年度单id交易总次数在7次以上的用户,总计为3178名,占总用户规模的0.68%。虽然整体高频次消费用户规模在上升,但对比奶茶、咖啡等行业用户动辄一天一杯的消费频次,差距悬殊。而且茶叶在电商平台的平价单品,客单价对比奶茶、咖啡,也没有明显优势。

天猫八马旗舰店消费者购买频次统计:图表源自八马茶业招股书

长远来看,历史悠久的茶叶,相信势必会生长出“第一股”。但立足当下,仍路漫漫。

本文来自微信公众号 “电商在线”(id:dianshangmj),作者:沈嵩男,36氪经授权发布。